洪灏:为什么经济跑赢,股票跑输?

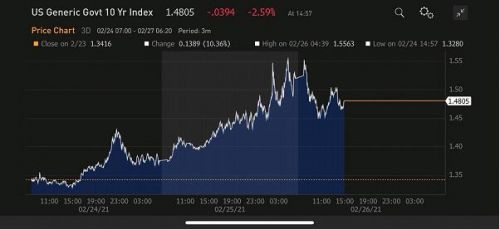

垃圾债与投资级债券的回报率差目前处于过去10年的最高水平附近,而且似乎在继续收窄。这暗示着市场的风险偏好正在减弱。历史上,当垃圾债回报率差处于当前水平时,如果垃圾债表现没有进一步恶化、市场风险偏好稳定时,中国股市会有一定的涨幅,就像2017年那样;然而,当垃圾债暴跌时,中国股市也会被带下来,就像2018年和2020年初那样。鉴于目前的大环境,垃圾债近期仍将面临压力,因此仍将拖累股市,使股市无法更好地反映当下经济复苏的态势。

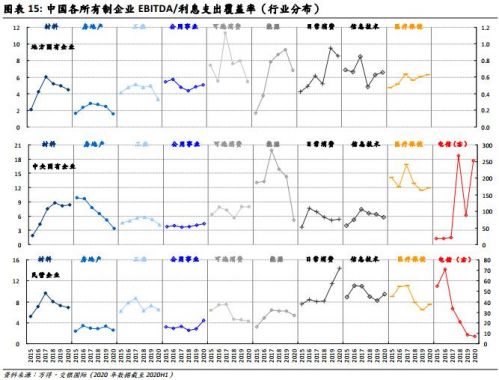

在信贷环境收紧的背景下,中国企业整体的偿债能力还是在一个合理的水平。我们汇总了上市公司的EBITDA/净利息覆盖率,并且按所有权结构以及行业对其进行分组。

信贷扩张减速

中国信用债占整个债券市场规模的34%。在体量约120万亿元的债券市场中,发行主体为中央和地方国有企业的信用债规模约30%。由于这些发债企业与政府的关系,以及由此给人的“刚性兑付”的感觉,这些债券大多享有“A”或者更高的评级。目前,在国企债券违约风险上升的情况下,市场之前对于这种债券“无风险”的感觉受到了挑战。这并不意外。

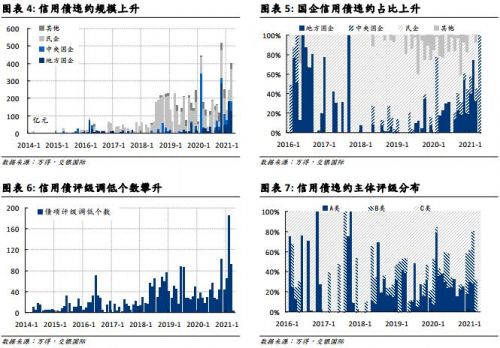

疫情冲击给企业经营带来诸多挑战,而信贷环境趋紧也使得信用风险再度加剧。自2020年4季度,中国信用债违约规模攀升。2020年10月以来,华晨、永煤等国企相继违约,引发市场震荡。2020年11月信用债违约规模超过500亿元,创下历史新高(图表4-5)。2021年1季度,信用债市场累计违约775亿元,较2020年同比增长13%。

信用债违约现状

当然,违约有潜在的传染风险。但认为违约是一种广泛存在的风险,可能更多的是一种感觉,而非现实。对中国信贷市场来说,如果违约规模进一步恶化,这反而应该是一个受欢迎的变化。因为这是市场终于摆脱了“刚性兑付”的桎梏的时刻。改革是不可能没有成本的。

2020年4季度以来的信用债违约,主要集中在国企。2018年、2019年,信用债违约的主体主要是民营企业,违约规模占比超过80%。但是,2020年开始这一趋势出现扭转,国企违约规模攀升。2021年1季度,国企违约规模占比达到57%,地方国企占比47%。

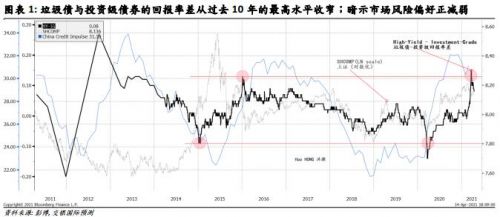

3月新增社融不及市场预期,“紧信用”预期强化引发市场震荡。社融结构中企业债和政府债的发行速度明显减缓,表外融资超预期缩减。这些结构性的变化,也说明在经济增长回归正轨后,政策的重心从宽松刺激转向稳增长和防风险的平衡中。实际上,信贷增速在2020年4季度已经开始下降,经济增长对宏观杠杆的依赖程度也在逐渐减弱(图表2-3)。随着货币政策回归常态、信贷扩张增速放缓,部分面临经营压力的企业可能进入融资困境,进而引发信用风险。

然而,信用债市场出现大规模违约仍然不应该是大概率事件。一些曾经高评级的国有企业债券出现问题,反映的是信用评级体系之前盲目地反映“刚性兑付”的信仰,而不是普遍存在的、投资者面临的不同等级的信用风险。即使参差不齐,这些债券池子里一定是有好的投资标的的。毕竟,欠债赖账很不体面,并不是中国的文化传统。

最近,中国信用债市场上一些国企的违约风险成为西方媒体广泛报道的焦点。这些面临挑战的企业包括一些重要系统性的机构,如华融。然而,正是因为它们的系统重要性,并由政府多数持股,它们的违约、破产风险受到了有关部门的关注。毕竟,一个人不能随便向自己的父母违约吧。在2008年次贷危机的时候,美国政府也曾出钱拯救了整个美国银行体系。这些国企信用债价格的大幅下跌其实恰恰反映了它们面临的潜在风险。

随着债券评级体系监管加强,企业面临信用评级下调风险。2020年12月,央行指出我国信用评级虚高,并在3月联合五部门发出《关于促进债券市场信用评级行业高质量健康发展通知》,强化信用评级行业监管。2021年以来,债券的信用评级被大规模下调。2021年1季度,累计342家债项评级被调低,较2020年同期增加276%(图表6-7)。

2020年,上市公司偿债能力小幅下降,但EBITDA/净利息覆盖率仍在4-6倍左右,应该足以应对大规模违约风险。与此同时,EBITDA/净利息覆盖率大于3的公司个数占比75%。这说明即使经历了疫情的冲击,绝大部分公司仍然具有稳健的偿债能力(图表12-13)。