2024年首批特殊再融资债来了

2024年首批特殊再融资债来了

城投化债将如何推进?这是一个事关近60万亿至70万亿元的问题。

2023年城投债的大行情令人始料未及,这波狂欢今年能否持续?城投化债将如何推进?这是一个事关近60万亿至70万亿元的问题。

去年的特殊再融资债总额已达约1.4万亿元,2024年的新债已在路上。1月26日,贵州省在中国债券信息网披露的材料显示,贵州拟在2月2日发行324.5761亿元再融资债券,用于偿还存量债务,其中再融资一般债券258.5198亿元,再融资专项债券66.0563亿元。用于偿还存量债务的再融资债券也被市场称为特殊再融资债券,实际用途一般用于置换隐性债务。

多位券商投资经理和风控人士对记者表示,由于化债的推动,某些城投债被非银机构疯抢,尤其是1~2年期的债券,利差已经大幅缩窄。贝莱德基金固定收益投资总监刘鑫近期对第一财经记者表示,2024年仍看好城投债行情,“但城投债前期收益率已经大幅下行,需要等待上行或寻找一些其他机会。例如,资质尚可的债券可以适度拉长久期;目前部分还没有涨到位的城投债券也有机会。”

化债政策下城投债被买爆

令人始料未及的是,在信用债中,城投债竟是2023年表现最好的板块,收益率下行幅度颇大,对应债券价格暴涨,多数公募债基业绩攀升。这主要得益于化债的政策支持。

两位券商资管的风控人士对记者表示,化债相关文件应对地方国企及对应融资政策进行分类管理、区域与品种进行差异化约束,主线是“展期、降息”。具体而言,地方国企被分为三类——地方政府融资平台、参照平台管理的地方国企(针对新设的融资平台)以及普通地方国企。

“化债或防范系统性风险的目标定在1~2年以内,市场上抢购的债券通常具有极高的收益率,期限一般在12个月以内,吸引了风险偏好较高的非银金融机构疯狂抢购,风险偏好更强的可能会将久期拉长到2年。不过,此次银行金融机构则未大幅参与。这是因为银行是这一波化债的主力,相应的债务可能会给银行带来额外的压力,可能需要协助展期等方式提供进一步支持。”上述券商人士告诉记者。

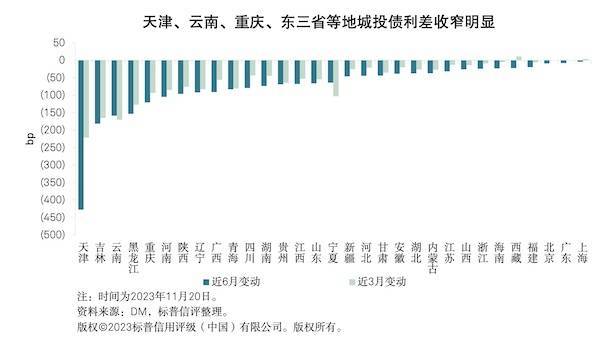

2023年7月政治局会议提出的一揽子化债政策,以及10月人大常委会批准的特别国债发行,缓解了地方政府和城投企业的资金压力,特别是在高负债地区效果较为显著,市场反应也较为积极,城投企业的再融资环境得到一定改善,城投债利差收窄,发行利率下降,以天津、云南等地区最为突出。

标普信评工商企业评级部总监王雷日前对第一财经记者表示,在政策利好的背景下,2024年弱区域城投企业的流动性压力将有所缓解,城投公开债券违约的可能性较低。

根据标普信评的测算,截至2023年11月20日,在2024年12月31日之前到期的城投债券(含行权)约为5.5万亿元,地方政府已公告发行或拟发行的特殊再融资债合计1.3万亿元(截至2023年11月),覆盖程度不足1/4,但在不同区域这一覆盖倍数差异很大,体现了政策向高负债省市的倾斜与支持。

例如,在内蒙古、辽宁、大连、吉林、黑龙江、甘肃、贵州、宁夏、云南、青海等高负债地区,这一覆盖倍数超过一倍;而经济发达的广东、上海、北京、浙江,目前没有发行特殊再融资债的计划;江苏、山东等地债务总量较大,但特殊再融资债发行量较小,主要因为省内拥有更多的资源可以协调。

机构寻求差异化配置

经历了大半年的炒作,部分城投债的估值已然不低,性价比大不如前。机构也开始寻求差异化配置。

某券商债券自营投资经理对记者提及,在内部管理时曾考虑过区别管理,但梳理后发现,机构资质各有参差,无法简单地划分为好与坏。从城投主体的实质风险来看,由于其偿债主体的资金主要来自政府,短期内违约的可能性相对较低,因为这也代表了政府的声誉。一旦这类企业违约,对整个经营区域的融资成本、经济等方面都将造成巨大冲击。因为这类债券如今可能反而更具有投资的性价比。

上述券商人士对记者提及,“地方政府的理解可能存在差异,不同区域对机构的选择也各有侧重。有些地方将优秀的机构报入,有些则报入较差的机构,导致部分结果出人意料。还有一些优秀的机构不受新增债务的约束,估值具有吸引力。”

刘鑫称,目前可以对资质尚可的城投债适当拉长久期,以寻求更高的收益。其次则是可以选择其他有公益属性的城投债,这部分目前还没有跟随涨到位,可能有一定机会。在他看来,整体政策对城投的信用资质和信用基本面有了一定支撑,2024年政策支持仍会延续。“就短端来说,去年收益率下降太多了,所以我们认为短端没有进一步下降空间。但如果看长端,我们还是比较看好这个板块。”

富达基金固定收益基金经理成皓则对记者称:“信用债方面,我们认为1~2年的短端信用债估值有一定吸引力,且可做适当的信用下沉。下沉标的主要选择核心城投,煤炭、有色金属等大宗商品。”

他称,城投整体将受益于政策端的持续发力,伴随一揽子化债政策的持续推行,行业整体风险有限。但考虑部分地区土地出让收入未见起色,不同区域不同定位的城投基本面或持续分化,策略上考虑在相对优质省份,以及中部省份的省级、地市核心平台做适当下沉,并可适当拉长久期获取收益,对于弱资质省份需谨慎下沉。

控制增量是核心

尽管化债大幕拉起,但对于城投债而言,控制债务增量、市场化和法治化是中央对城投发展的方向。

王雷对记者分析称,在整体境内融资收紧的情况下,一些城投公司借道海外,在境外融资来缓解资金压力。这是在特殊再融资债发行的同时,监管部门对城投企业融资进行了严格的约束,城建业务占比高或利润来自政府补贴比例大的企业仍可能被交易所认定为城投企业,不能新增融资,只能借新还旧,且只覆盖本金、不覆盖利息。

事实上,整体上城投债发行量下降,去年11、12连续两个月城投债净融资为负值,分别为负的702亿元和1131亿元,部分城投企业资金压力因此而上升。

据Wind数据,近期发行境外债较多的城投企业主要来自山东、浙江,存量城投境外债也以这两个省份居多。对于城投企业在境外发美元债,以RegulationS方式发行较为常见,因其发行条件较为宽松,信息披露要求较少,国际评级亦非必要条件,故而成为大部分城投发行美元债的选择,而现实中的确相当多境外发债的城投企业没有国际评级。

未来化债进程如何推进?特殊再融资债的发行量预计会达到多少?对此,多家接受采访的机构表示,未来化债的主要责任仍在地方政府与城投企业,中央一方面对债务压力较大的区域提供一定政策支持,另一方面也在严控地方债务总量,积极推动地方政府化解债务存量,降低债务成本。本轮地方政府发行特殊再融资债未来也是由地方政府进行偿还。例如,从2023年10月至12月中旬,本轮特殊再融资债发行量约为1.39万亿,个别省份发行金额较大,债务余额超出了全年的债务限额,财政部应该从省份之间调剂了债务限额,但整体上将地方债务总额控制在全国限额范围内。

王雷预计,本轮特殊再融资发行可能接近了尾声,虽然去年12月末地方政府债务限额与余额之间仍有约2.7万亿的空间,仍可继续发行,但中央政府和地方政府间的债务比例不甚合理,地方政府债务较高,同时本轮特殊再融资债发行较多的省份,如贵州、云南、湖南、天津、辽宁、吉林等省市本身财政实力一般,承受债务增加的能力也一般。